鹿島「16億円」は本当に“安すぎる”のか? 経営コンサルタントが語る買収の考え方

「鹿島アントラーズを16億円でメルカリが買収――」。突如として発表されたこのニュースは、日本中のサッカーファンから大きな驚きをもって迎えられた。

Jリーグ最多20ものタイトルを獲得してきた鹿島だということはもちろん、クラブ自体が経営難だったわけでも、親会社が経営不振だったわけでもなかったからだ。さらには、16億円という金額についても議論となっており、今回の買収劇については見解が分かれている。

そこで、今回はデロイト トーマツ ファイナンシャルアドバイザリーでM&A支援業務に携わる傍ら、スポーツビジネスグループで活動する里崎慎氏に、プロスポーツクラブの企業価値評価の考え方について話を聞いた。

(インタビュー・構成=野口学[REAL SPORTS副編集長])

企業買収には世界共通のルールがある

7月30日、日本製鉄(※)が持つ鹿島アントラーズの株式のうち61.6%を、フリーマーケットアプリ大手のメルカリが16億円で取得したと発表されました。この金額について、さまざまな方面で「安すぎるのではないか」という声があがりました。里崎さんはこのニュースをどのように見ていますか?

(※もともと鹿島アントラーズの親会社である住友金属工業は2012年、新日本製鐵と合併して新日鉄住金となり、今年4月に日本製鉄に社名を変更した)里崎:この金額が妥当かどうかを考えるには、株式市場の仕組みを知ることが重要だと思います。

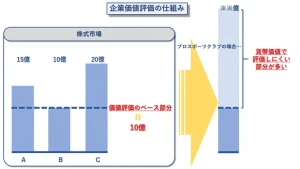

株式市場を語る上でキーワードとなるのが、「最大公約数」です。会社というのは100社あれば100社それぞれの特徴があって、それぞれに固有の価値があるはずですが、それを同じ物差しで測らないと株式市場が成り立ちません。そこで、同じ尺度で企業価値を評価し、貨幣価値に置き換えて、株式売買の取引をしようということになっています。企業価値評価の方法としては一般的に3つのアプローチがよく使われています(マーケットアプローチ、コストアプローチ、インカムアプローチ)世界共通のルールがあるということですか?里崎:はい、ただこの3つのアプローチでも算出される価値にはある程度の幅が出てきます。

例えば、機関投資家A、B、Cの3人がそれぞれのアプローチで、企業Xの有形・無形の財産等を価値評価するとしましょう。Aは15億円かなと。Bはそんなにないと10億円、Cはもうちょっとあるんじゃないのと20億円という価値評価をしたと。そうすると、誰に聞いても最低限、“企業Xは10億円以上の価値はある”というのは共通していることになります。この部分が“価値評価のベース部分”となるわけです。それが先ほど出できた「最大公約数」ということですね。里崎:株式市場においてはこうした考え方が根底にあって、そのベースの上に、現在の株式市場のルールでは貨幣価値に換算できない部分が乗っかってくるイメージです。ただ問題なのは、株式市場においては、あくまでも“価値評価のベース部分”は対外的にも説明がしやすいのですが、上乗せ部分については説明が難しいというのが実態なんですよ。

つまり、プロスポーツクラブはこの上乗せ部分にものすごく価値があると考えられます。その内容は例えば、クラブの持つ潜在的な将来収益力が代表的ですが、それ以外にも人々に喜怒哀楽を与えるコンテンツとしての価値や積み重ねてきた歴史の価値、地域の象徴として社会的に必要とされているクラブ自体の存在価値なども本来はこの上乗せ部分に含まれてしかるべきものといえます。

しかし、その価値は因果関係が曖昧だったり、データや価値換算の指標が無かったり、といった理由で貨幣価値換算ができないものが多く、現在の株式市場のルールでは説明ができないものが大半です。それでも、売り手と買い手がそれぞれ対象企業の価値について合意できれば取引は成立するのですが、一般的に説明できないものは売り手、買い手の双方での合意が難しく、結果的に価値が無いのと同様の扱いになってしまうということです。

ゴッホの絵も株式市場の論理でいえば価値が下がる

プロスポーツチームはファン・サポーターや地域貢献といった目に見えない部分に大きな価値があるにもかかわらず、その価値が金額に反映される仕組みがないのですね。里崎:プロスポーツクラブが持っているさまざまな無形の価値を貨幣価値に換算できるロジックがあれば、そもそもの“価値評価のベース部分”の価値も上がる可能性があります。そうしたロジックをつくれるといいのですが、株式市場では最大公約数の考え方が根底にあるので、全世界の投資家が納得できるものでなくてはいけない。現在使われている3つのアプローチは長年にわたって演繹的に積み上げられて確立されたものなので、ここに第4のアプローチを入れるとなると、相当に難しいでしょうね。スポーツ界のロジックだけでは投資家は納得しないと。里崎:ただ、現在の株式市場でも売り手と買い手が合意できれば取引は成立するわけなので、まったく不可能な話ではないとも思っています。近いものとしては、オークションがあると考えています。先ほどの例でいうと、投資家Bが10億円で買いたいと言っても、他に買いたいという人が増えれば、Bには売ろうとは考えないでしょう。もっと高い金額で買いたいという人に売ろうと考えます。オークション市場の場合、なぜその金額になったのかというのは、厳密に説明することが難しい。なぜなら競合が自分以上の金額を提示したから、それ以上の金額で買ったんです、という説明で通る話なので。その価値を高く評価する人だけが集まってくるということですね。里崎:母集団が市場全体の最大公約数ではなくなり、ぐっと狭くなるわけです。そうすると金額は“価値評価のベース部分”ではなくなり、どんどん上がっていく。例えばゴッホの絵がオークションにかけられると、数億円、数十億円という金額になりますよね。でも、美術品に興味のない人、価値を置かない人も含めて母集団にした場合、当然そこまでの金額にはならない。先ほどのコストアプローチの考え方でいけば、例えば、原材料費とこれまでにかかった保管費、輸送費を全部合わせた金額がゴッホの絵の価値評価になるわけです。でも、実際にはオークションで数億円、数十億円で取引される。株式市場での考え方で貨幣価値に換算できない価値が、実際に世の中にはあるのは間違いないわけです。でも一般的な株式市場の理論で言えば、多くのステークホルダーに説明できない価値については無いものと見なされてしまう構造になっているということなのです。ゴッホの絵を、プロスポーツクラブに置き換えて考えれば分かりやすいですね。里崎:実際オークションは株式市場とは別の場所で行われるので、株式市場の理論とは別のロジックで金額が決まるわけです。プロスポーツクラブは世の中にある多くの企業と比べても、唯一無二の存在ですよね。そうしたものは本来、オークション市場におけるロジックのような考え方で価値を決めるべきとも考えられます。でも実際に多くのJリーグのクラブは株式会社である以上、今は株式市場で価値を決めざるを得ません。実際、公表されている情報を用いて簡易的に株式市場のアプローチで論理的に積み上げていくと、報道されているアントラーズの買収額の16億円はとりたてて異常な金額とは言えないレンジのものとも考えられるわけです。それが現状における実態で、誰も間違っていないし、資本主義社会において至極順当な金額の決め方をしているものと推察されます。

「身売り」ではなく、バリューを高めるためのポジティブで戦略的な譲渡

今回の経営権譲渡に際し、「身売り」という言葉で報じたメディアが数多くありました。野球チームの買収でも、同様の言葉が聞かれるケースがありますが、企業とスポーツクラブの関係はどういった形がベストなんでしょうか?

里崎:私は「身売り」という言葉は実態を表していないと感じましたね。身売りという言葉にはネガティブなニュアンスが含まれていますが、実際にはアントラーズというクラブが自らのバリューを高めていくために、共に歩んでいけるビジネスパートナーを戦略的に選んだわけですから、もっと前向きなものだと捉えることもできます。

親会社である日本製鉄の津加宏執行役員が、記者会見で「Jリーグを取り巻く環境が劇的に変わる中で、アントラーズの企業価値をさらに高めていくには素材産業である当社よりも、ファン層の拡大や売上高を伸ばす事業に精通している新しいパートナーを迎え入れる方が得策だと判断した」と発言していました。里崎:そうですね、アントラーズが世界を目指してどんどん事業を拡大していきたいと考えているのに対し、日本製鉄にとってアントラーズを保有する意義、本業に対するリターンが薄くなってきたという側面もあったと思います。B to B企業である日本製鉄にとって広告宣伝効果はほとんどありませんし、アントラーズがやっているB to Cのデータベースマーケティングとのシナジーも生かしきれないといった課題もあったように思います。

それでも16億円という金額で手放すぐらいなら、保有し続けようという判断があってもおかしくはないとも感じます。

里崎:アントラーズの売上高は昨年度で約70億円、営業利益は約6億円です。これはいわゆる中小企業と同じぐらいの事業規模で、日本製鉄からしたら非常に小さいともいえます(※連結ベースの売上高が約6兆1779億円、営業利益が約2651億円)。であれば、少しでも高く売ろうとするのではなく、アントラーズと共に成長していきたいと言ってくれている企業に譲渡しようという判断になったのではないでしょうか。

“ハブ機能”は、経団連も認めるプロスポーツクラブの持つ価値

これがB to C企業の場合だと考え方は変わってくるということですよね。

里崎:そうですね、逆にB to C企業の場合はクラブに積極的に投資をすることによって、例えばマーケティングの観点からも自分たちの本業とのシナジーを生かすことができると思います。これはオーナーシップだけでなくスポンサーシップでも同じことがいえます。

「スポンサーになってはみたけど何の利益も出なかった」というのはよく耳にする話です。そういった企業はスポンサーになってから特にその権利を活用して何かをするという意識が薄かったりします。

里崎:製造業でも、材料を買ってくるだけで加工も何もしなければバリューは上がらないのは当然ですよね。オーナーシップでもスポンサーシップでも、権利を持っているだけではなくて、どう活用するか。追加投資をして活用することで、初めてより大きなバリューを生み出せる、利益をあげることができます。

今後、スポーツ界においては、企業側がオーナーシップ、スポンサーシップに対する考え方をもっと意識していくと同時に、クラブ側ももっとオーナーシップ、スポンサーシップの権利の使い方だったり、先ほど話したような貨幣価値に換算できない価値だったりを、オーナーやスポンサーに対して論理的に説明できなければいけないと思います。

確かに日本ではまだまだスポーツの持っている無形の価値をしっかりと認識し、生かし切れているとはいえない印象があります。

里崎:私が最近注目しているスポーツの持つ価値の一つに、“ハブ機能”があります。例えばJリーグはアジアの国々と提携を結んでいますが、アジアのサッカークラブを所有しているのは、皇太子や元首相の息子、財閥のトップなど、ものすごい財力や権力を持った人たちです。こうした人たちには通常、なかなか会えるものではありません。ましてやビジネスの話をできる間柄になるまでには膨大な時間とコストがかかるわけです。ところが、同じサッカークラブのオーナーということであれば、そうしたプロセスを飛び越して会うことも可能になる。これがスポーツの持つ“ハブ”機能で、ビジネスの上ではとんでもないバリューがあります。

経団連も、2014年に発表した『国家ブランドの構築に向けた提言』の中で、「(国際的なビジネス展開を進める上で、)アジア地域への協力により影響力を強めているJリーグの積極的な活用なども考えられる」と記載するなど、スポーツの持つ“ハブ”機能のバリューを認めています。

里崎:ですが、株式市場の論理でいうと、そのバリューは価値換算できないんですよね。でも、価値が無いわけがないですよね。私個人の考えとしては、プロスポーツクラブが“価値評価のベース部分”だけで評価されるというのはやはり違和感があります。

今は株式市場の論理で評価できない価値をロジカルに説明できて、誰もがスポーツはこれだけの価値があるんだと納得できるような物差しをつくることで、スポーツの価値をもっと高めていくことができればいいなと考えています。

<了>

JリーグはVAR導入を見送るべき! 先にやるべきステップを間違うと大きな歪みになる

なぜ久保建英「ゼロ円移籍」をFC東京は認めたのか? 代理人が明かす移籍市場の裏側

J1で最も成功しているのはどのクラブ? 26項目から算出した格付けランキング!

[世界のチーム観客数ランキング]日本は6チームがランクイン! 1位は独ドルトムントを上回って…

[世界のチーム売上ランキング]“白い巨人”レアル・マドリードを抑えて1位になったのは?

安部裕葵は「日本にとどまる選手じゃない」 弱冠20歳で鹿島の10番を背負う若武者

PROFILE

里崎慎(さとざき・しん)

1976年生まれ。デロイト トーマツ ファイナンシャルアドバイザリー合同会社 シニアヴァイスプレジデント。M&A支援業務に従事する傍ら、デロイト トーマツ グループにおけるスポーツビジネスグループを立ち上げ、その中心メンバーとして活動。NPBやJリーグ、Bリーグを中心に、各クラブ・球団に対するアドバイザリーやPMO業務に多数従事している他、スタジアム・アリーナ建設におけるPPP/PFIの支援業務にも関与している。デロイトから発表されている「Jリーグ マネジメントカップ」の分析・執筆担当。公認会計士。

この記事をシェア

KEYWORD

#INTERVIEWRANKING

ランキング

LATEST

最新の記事

-

日本サッカーに「U-21リーグ」は必要なのか? 欧州の構造から考える19〜22歳の育成

2026.02.20Opinion -

フィジカルコーチからJリーガーへ。異色の経歴持つ23歳・岡﨑大志郎が証明する「夢の追い方」

2026.02.20Career -

「コーチも宗教も信じないお前は勝てない」指導者選びに失敗した陸上・横田真人が掲げる“非効率”な育成理念

2026.02.20Career -

ブッフォンが語る「ユーヴェ退団の真相」。CLラストマッチ後に下した“パルマ復帰”の決断

2026.02.20Career -

名守護神が悲憤に震えたCL一戦と代表戦。ブッフォンが胸中明かす、崩れ落ちた夜と譲れぬ矜持

2026.02.13Career -

WEリーグ5年目、チェア交代で何が変わった? 理事・山本英明が語る“大変革”の舞台裏

2026.02.13Business -

新潟レディースが広げた“女子サッカーの裾野”。年100回の地域活動、川澄奈穂美が呼び込んだ「応援の機運」

2026.02.12Business -

「自分がいると次が育たない」ラグビー日本代表戦士たちの引退の哲学。次世代のために退くという決断

2026.02.12Career -

女子サッカー日本人選手20人がプレーするWSL。林穂之香が語る進化と求められる役割

2026.02.10Career -

なぜ新潟は「女子部門の分社化」でWEリーグ参入に踏み切ったのか? レディースとプロリーグに感じた可能性

2026.02.10Business -

技術は教えるものではない。エコロジカル・アプローチが示す「試合で使えるスキル」の育て方

2026.02.09Training -

ユナイテッド、チェルシー、アーセナルを“刺した”一撃。林穂之香が宿す「劣勢で決め切る」メンタリティ

2026.02.09Career

RECOMMENDED

おすすめの記事

-

WEリーグ5年目、チェア交代で何が変わった? 理事・山本英明が語る“大変革”の舞台裏

2026.02.13Business -

新潟レディースが広げた“女子サッカーの裾野”。年100回の地域活動、川澄奈穂美が呼び込んだ「応援の機運」

2026.02.12Business -

なぜ新潟は「女子部門の分社化」でWEリーグ参入に踏み切ったのか? レディースとプロリーグに感じた可能性

2026.02.10Business -

広島で「街が赤と紫に染まる日常」。NTTデータ中国・鈴森社長が語る、スポーツと地域の幸福な関係

2026.02.06Business -

SVリーグ女子の課題「集客」をどう突破する? エアリービーズが挑む“地域密着”のリアル

2025.12.05Business -

女子バレー強豪が東北に移転した理由。デンソーエアリービーズが福島にもたらす新しい風景

2025.12.03Business -

「守りながら増やす」アスリートの資産防衛。独立系ファイナンシャル・アドバイザー後藤奈津子の信念

2025.09.12Business -

アスリートは“お金の無知”で損をする? 元実業団ランナーIFAが伝える資産形成のリアル

2025.09.10Business -

「学ぶことに年齢は関係ない」実業団ランナーからIFA転身。後藤奈津子が金融の世界で切り拓いた“居場所”

2025.09.08Business -

全国大会経験ゼロ、代理人なしで世界6大陸へ。“非サッカーエリート”の越境キャリアを支えた交渉術

2025.08.08Business -

「月会費100円」のスクールが生む子供達の笑顔。総合型地域スポーツクラブ・サフィルヴァが描く未来

2025.08.04Business -

将来の経済状況「不安」が過半数。Jリーグ、WEリーグ選手の声を可視化し、データが導くFIFPROの変革シナリオ

2025.07.25Business